2025年住宅ローン控除はどうなる?

「家を買うなら2025年以降が良いのか、それとも今が最適なのか…?」住宅購入を検討している多くの方が、住宅ローン控除の改正について不安を感じているのではないでしょうか?特に「制度が変わることで節税のチャンスを逃してしまうのでは?」と心配する声が増えています。

2025年に予定されている住宅ローン控除の改正では、所得制限の引き下げや省エネ住宅への優遇措置が大きなポイントです。この改正は、住宅ローンを使って住宅購入を考えているすべての人に影響を及ぼす可能性があり、正しい知識を持つことが成功の鍵となります。

住宅ローン控除は、これまでに数百万世帯が活用し、家計の負担軽減に寄与してきた制度です。例えば、控除を活用して年間30万円以上の節税を実現するケースも多く報告されています。本記事では、2025年以降の改正内容を詳細に解説し、賢く控除を活用するための実践的な方法をお届けします。

本記事を読むことで、改正後の制度を完全に理解し、節税効果を最大化するための具体的な対策が分かります。また、「住宅取得等資金贈与の非課税特例」など、控除と併用可能な税制優遇を活用することで、初期費用や将来の負担を大幅に軽減する方法も学べます。

2025年以降の住宅ローン控除を正しく活用することで、「家計の負担を軽くするだけでなく、家族の将来に安心をもたらす選択」が可能です。この記事をきっかけに、マイホームの夢を叶える一歩を踏み出してみませんか?

改正内容の理解と対策:2025年の住宅ローン控除改正では、所得制限の引き下げや省エネ住宅優遇が導入されます。これにより、対象者が中所得層に絞られるため、改正内容を正確に理解し、購入計画を事前に立てることが重要です。

省エネ住宅の選択が鍵:省エネ住宅や長期優良住宅を選ぶことで、控除額が引き上げられる可能性があります。省エネ基準を満たす物件の選び方や、必要な改修計画を検討することが節税の鍵となります。

税制優遇制度の併用:「住宅取得等資金贈与の非課税特例」を活用することで、初期費用を軽減しつつ、将来的な家計負担を軽くする方法を学べます。これらを組み合わせることで、節税効果を最大化できます。

家計シミュレーションで安心感を得る:オンラインツールや専門家の相談を通じて、家計への影響を具体的にシミュレーションし、無理のないローン返済計画を立てることで、安心して住宅購入を進めることが可能です。

次の行動ステップが明確に:最新の税制情報を確認し、税理士やファイナンシャルプランナーに相談することで、自分に最適な住宅購入プランを確立できます。これにより、理想のマイホーム実現と家計の安定を両立することが可能です。

1. 2025年住宅ローン控除の基本概要

1-1. 住宅ローン控除とは何か?

住宅ローン控除とは、住宅を購入または新築した際の住宅ローン残高に基づいて、所得税や住民税が一部控除される制度です。この制度は家計負担を軽減し、住宅購入を促進するために設けられました。

たとえば、年収500万円の家庭が3000万円の住宅ローンを利用した場合、初年度に最大21万円(控除率0.7%の場合)の税金が控除されます。このように、住宅ローン控除を正しく活用することで、年間数十万円の節税効果を得ることができます。

控除額は、毎年の住宅ローン残高に対して一定の割合を掛けた金額です。この控除額が所得税や住民税から差し引かれるため、実際に支払う税額が軽減されます。

また、この制度には適用期間があり、新築住宅、買取再販で13年間、既存住宅の場合は10年間まで控除が可能です。さらに住宅ローン控除を受けるには省エネ性能を備えた住宅にしなければならないので注意が必要です。

そして、控除を受けるためには他にも条件を満たす必要があります。たとえば、自宅として使用する目的の住宅であることや、床面積や年収制限をクリアしていることが求められます。これらの条件を事前に理解しておくことで、安心して制度を利用することができます。

≪追記:2024年12月20日に2025年度税制改正大綱が発表≫

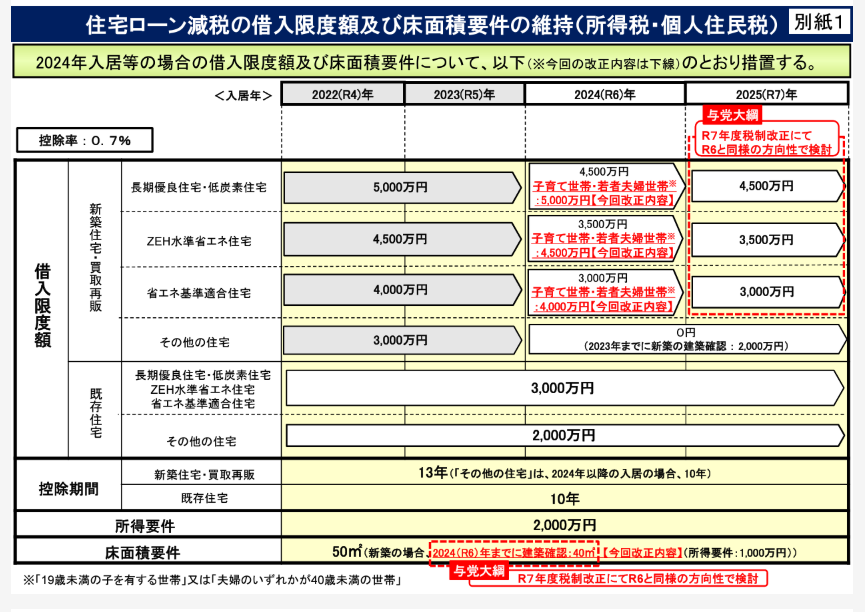

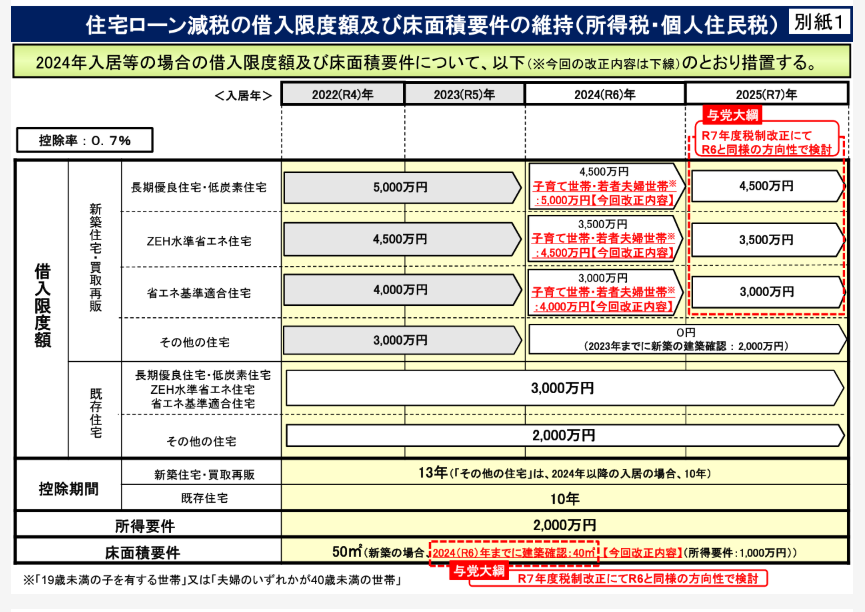

先日の税制改革により以下の内容で大枠確定されました。

| 借入限度額 | 2024年~2025年入居 |

|---|---|

| 長期優良住宅・低炭素住宅 | 4,500万円 (子育て等世帯※1)5,000万円 |

| ZEH水準省エネ住宅※2 | 3,500万円 (子育て等世帯※1)4,500万円 |

| 省エネ基準適合住宅※2 | 3,000万円 (子育て等世帯※1)4,000万円 |

| その他の住宅 | 3,000万円 —※3 |

2050年カーボンニュートラルの実現の観点から、認定住宅(認定長期優良住宅および認定低炭素住宅)、ZEH(ゼッチ)水準省エネ住宅および省エネ基準適合住宅について、それぞれ借入限度額が上乗せされる仕組となっています。また、2024年・2025年入居の場合、「子育て等世帯(「19歳未満の子を有する世帯」(子育て世帯)または「夫婦のいずれかが40歳未満の世帯」(若者夫婦世帯))」(※1)かどうかにより、借入限度額が異なります。

なお、2024年以降に建築確認を受ける新築住宅(※3)については、省エネ基準への適合が住宅ローン減税の要件とされ、これに適合しない「その他の住宅」については住宅ローン減税が受けられません。

1-2. 適用対象者と条件

2025年の住宅ローン控除は、一定の条件を満たした住宅購入者が対象です。この制度の適用を受けるには、購入した住宅が自宅として利用されることが基本条件となります。投資用不動産やセカンドハウスは対象外ですので注意が必要です。

さらに、住宅ローンの借入先についても条件があります。通常、金融機関や住宅金融支援機構(フラット35など)から借り入れたローンが対象となり、個人間での貸し借りは対象外です。

また、所得制限も重要なポイントです。2025年時点では、年収2000万円を超える人は対象外とする案が議論されています。この改正により、中所得者層に焦点を当てた支援が強化される見込みです。

購入した住宅の条件も大きな影響を及ぼします。床面積やエネルギー効率(省エネ性能)が重要な要素となり、特に、省エネ住宅や長期優良住宅が優遇される可能性があります。

最後に、控除を受けるためには適切な手続きが求められます。確定申告が必要となり、申請書類や必要な添付資料を事前に確認することが重要です。申請ミスがあると控除を受けられない場合もあるため、慎重に対応しましょう。

1-3. 控除率や控除限度額のポイント

2025年の住宅ローン控除では、控除率と控除限度額が節税効果を左右する重要なポイントです。控除率は通常、住宅ローン残高の0.7%が基本となります。この控除率は、住宅ローンを利用した人が年末時点で返済中の残高に対して適用されるため、残高が多い初期ほど控除額が大きくなる仕組みです。そのため急いで繰り上げ返済をされると控除額が減る可能性もありますので繰り上げ返済の時期は要検討してください。

借入限度額についても注目が必要です。省エネ基準適合住宅では上限が3000万円とされていますが、ZEH水準省エネ住宅の場合は3,500万円にそして長期優良住宅・低炭素住宅の場合は4,500万円に引き上げられます。また、子育て等世帯の対象となる方は500万円加算されます。住宅の性能で、節税効果がさらに拡大する仕組みとなります。(令和7年入居の場合)。このように、省エネ住宅を選択することで、節税効果がさらに拡大する仕組みとなります。

控除額の計算例を挙げると、ローン残高4000万円の場合、控除率0.7%で年間28万円が控除されます。この控除が13年間続くと、合計で約309万円の節税(※この結果は年末時点のローン残高を基準にしたシミュレーションであり、実際の免除額は諸条件や適正補正によって異なる場合があります。正確な計算は税務署や金融機関に確認すればよいでしょう!)となります。この控除額は長期優良住宅・低炭素住宅での借入限度額である4500万円で試算しています。ZEH水準省エネ住宅や省エネ基準適合住宅では借入限度額が下がってしまうので控除額は減ってしまいます。

最後に、控除を受けるためには正確な記録管理が重要です。特にローン残高の確認や適用条件を証明する書類が必要となります。税制改正によって要件が細分化される可能性もあるため、最新情報を常にチェックし、早めに準備を進めましょう。

1-4. 利用可能な期間と適用対象住宅

2025年の住宅ローン控除は、利用可能な期間が設定されており、購入後一定の年数にわたって控除を受けられる仕組みです。現行制度では控除期間は新築住宅、買取再販で13年間、既存住宅の場合は10年間までとなっています。

適用対象住宅についても注目が必要です。控除対象となる住宅には、省エネ住宅、ZEH水準省エネ住宅、長期優良住宅・低炭素住宅などが含まれます。また、中古住宅の場合も、新築同様の「長期優良住宅・低炭素住宅」「ZEH水準省エネ住宅」「省エネ基準適合住宅」の条件を満たしていることなどの条件をクリアしていれば、控除を受けることが可能です。

注意すべき点として、控除期間中に引っ越しや住み替えを行うと、その後の控除が適用されない場合があります。そのため、控除制度を十分に考慮したうえで、ライフプランに合った住宅計画を立てることが重要です。

さらに、住宅ローンの繰上げ返済が控除額に影響を与える点も見逃せません。繰上げ返済によりローン残高が減少すると控除額も減少するため、返済計画を練る際には控除期間全体の節税効果を考慮することがポイントです。

≪2025年の買取再販住宅の借入限度額≫

| 借入限度額 | 2024年~2025年入居 |

|---|---|

| 長期優良住宅・低炭素住宅 | 4,500万円 (子育て等世帯※1)5,000万円 |

| ZEH水準省エネ住宅 | 3,500万円 (子育て等世帯※1)4,500万円 |

| 省エネ基準適合住宅 | 3,000万円 (子育て等世帯※1)4,000万円 |

(※4)ここにいう「買取再販住宅」は、全ての買取再販物件が該当するわけではなく、「買取再販で扱われる住宅の取得に係る登録免許税の特例措置」の対象となる買取再販物件のみが該当します。具体的には、新築後10年以上経過している、リフォーム工事費が建物価格の20%又は300万円の小さい方以上である、等の要件を満たす必要があります。「買取再販住宅」の取得の場合、住宅ローン減税申請手続(入居年分の所得税の確定申告)において、「増改築等工事証明書」が必要となります。

1-5. 控除申請の基本的な流れ

住宅ローン控除を受けるためには、正確な申請手続きが必要です。初めて控除を申請する場合は、確定申告を通じて手続きを行う必要があり、これは住宅を購入した翌年に実施します。期日を守ることが重要です。

初回申告に必要な書類として、以下が挙げられます:

- 住宅ローン借入金年末残高証明書(金融機関から送付されます)

- 住民票の写し

- 住宅取得資金に関する契約書(売買契約書または工事請負契約書)

- 登記事項証明書

- 源泉徴収票(給与所得者の場合)

これらを事前に揃えることで、スムーズな申請が可能となります。

初回申請後は、翌年以降、勤務先での年末調整を利用して控除を受けることが可能です。ただし、控除継続のためには必要書類の提出が求められる場合があるため、忘れずに対応しましょう。

さらに、手続きの効率化にはオンライン申請(e-Tax)の活用がおすすめです。e-Taxを利用することで、必要書類をデジタル形式で提出でき、手続きにかかる時間を短縮できます。また、申請の進捗状況をオンラインで確認できるため、手続きミスを防ぐことにも役立ちます。

申請書類の準備や手続きが難しい場合は、税務署に相談するか、税理士や住宅ローン専門のアドバイザーに依頼することを検討しましょう。専門家のサポートを受けることで、控除の漏れを防ぎ、スムーズに最大限の節税効果を得ることができます。

2. 2025年住宅ローン控除における変更点と背景

2-1. 住宅ローン控除の適用条件はどう変わる?

2025年の住宅ローン控除の適用対象となる住宅の条件にも変更が予定されています。特に、省エネ性能を備えた住宅が優遇される新基準が導入される可能性が高く、エネルギー効率の低い住宅は適用外となる場合があります。

この変更により、住宅入居のタイミングが重要となります。現状では2025年12月31日までの入居になります。これは個人的な意見ですが、このような大きな税制の発表が12月20日というのは不親切です。この制度が延長されたのは非常に有難いですが、改正される前の入居の基準は2024年12月31日だったのですから・・・

さて、これらの変更点を踏まえると、住宅購入を検討している方は、事前に条件を確認し、慎重に計画を立てることが重要です。制度改正を理解することで、自身の家計に与える影響を最小限に抑えることができます。

2-2. 税制改正の背景と目的

2025年の住宅ローン控除改正の背景には、住宅市場の現状と経済全体の課題が深く関係しています。少子高齢化や都市部への人口集中により、地方の住宅需要が低迷しており、政策はこれを是正するための施策を重視しています。

また、環境問題への対応も改正の重要な目的です。日本政府は2050年までにカーボンニュートラルを達成する目標を掲げており、省エネ性能を備えた住宅の普及を加速させる必要があります。住宅ローン控除の条件に省エネ基準を含めることで、エネルギー効率の低い住宅の購入を抑制し、環境負荷の軽減を目指しています。

所得制限の見直しについては、格差是正が大きな課題となっています。高所得者への恩恵を制限し、中所得者層に重点を置くことで、住宅購入支援の公平性を高める狙いがあります。この変更により、政策の対象がより必要としている層に絞り込まれる見込みです。

さらに、政府は若い世代の住宅取得を支援するための方策も検討しています。たとえば、新婚世帯や子育て世帯が控除を受けやすいよう、所得制限や住宅条件を柔軟化する動きも見られます。これにより、若い世代の住宅取得を促進し、長期的な経済成長への貢献を図る意図があります。

これらの背景を踏まえると、改正後の住宅ローン控除は、単なる節税措置ではなく、環境問題や社会的公平性、地域経済の活性化など、幅広い課題に対応する政策といえます。住宅購入者としては、こうした政策の方向性を理解した上で、賢い選択を行うことが求められます。

2-3. 控除対象住宅の種類や条件変更

先にも記載しましたが2024年12月12月20日に「2025年度税制改正大綱」が発表されました。

住宅ローン減税に関する内容が大幅に変更されました。以下に、主なポイントを再度わかりやすくまとめました。

≪新築住宅の取得≫

- 控除額:住宅ローン年末残高の 0.7%

- 対象所得:年間所得が 2,000万円以下

- 控除期間:13年間

借入限度額(2024~2025年入居の場合)

| 住宅の性能 | 通常世帯 | 子育て等世帯 |

|---|---|---|

| 長期優良住宅・低炭素住宅 | 4,500万円 | 5,000万円 |

| ZEH水準省エネ住宅 | 3,500万円 | 4,500万円 |

| 省エネ基準適合住宅 | 3,000万円 | 4,000万円 |

床面積要件

- 基本要件:50㎡以上

- 例外:40㎡以上50㎡未満(合計所得が 1,000万円以下 の年のみ適用)

≪ 中古住宅の取得≫

- 控除額:借入限度額の年末残高 0.7%

- 借入限度額:2,000万円

- 控除期間:10年間

省エネ性能を有する買取再販住宅

| 住宅の性能 | 通常世帯 | 子育て世帯 |

|---|---|---|

| 長期優良住宅 | 4,500万円 | 5,000万円 |

| ZEH水準省エネ住宅 | 3,500万円 | 4,500万円 |

| 省エネ基準適合住宅 | 3,000万円 | 4,000万円 |

≪省エネ性能強化≫

2024年以降、省エネ基準を満たさない新築住宅は減税対象外となります。

住宅の省エネ性能が税制優遇の鍵となるため、購入時に注意が必要です。※2024年と変更なし

2025年の住宅ローン控除では、2024年度同様に省エネ住宅や長期優良住宅が優遇される一方で、従来の基準を満たさない住宅は控除の対象外となります。

これらの変更により、住宅購入者は物件選びにおいて住宅の性能に関してはしっかりチェックしておく事をおすすめします。購入予定の物件が新基準を満たしているかを事前に確認し、計画的に対応することが重要です。適切な準備をすることで、改正後も最大限の控除を受けることが可能です。

2-4. 改正が家計に与える影響とは?

2025年の住宅ローン控除の改正は、家計に直接的な影響を与える要素が多く含まれています。所得制限の引き下げや省エネ住宅へのシフトにより、控除対象となる範囲が縮小される可能性があり、特に高所得者や条件を満たさない住宅を購入する層にとっては負担が増えることが予想されます。

一方で、改正を正しく理解し対策を取ることで、家計にプラスの影響を与えることも可能です。たとえば、省エネ住宅を選ぶことで、初期費用はやや高額になるかもしれませんが、住宅ローン控除の優遇措置と併せて、光熱費の節約や税制上のメリットを享受することができます。

地域差も家計に影響を与える要因です。地方であれば、住宅宅取得のコストを抑えられるだけでなく、控除を最大限に活用することが可能です。これにより、地方移住を検討している世帯にとって、経済的な負担を軽減できるメリットがあります。

ただし、改正に伴う影響を軽減するためには、事前の準備と計画が不可欠です。たとえば、改正前に住宅を購入することで現行の条件を適用することができます。また、改正後の条件に合わせた住宅ローンや補助金を活用することで、負担を軽減することも可能です。

このように、改正の影響は一律ではありません。世帯の収入や住宅選びの方針によって、影響の大きさが異なるため、自分の家計状況やライフプランに合わせた対応が重要です。ファイナンシャルプランナーなどの専門家に相談することで、最適な判断を行うことができます。

3. 2025年以降に向けた賢い家計管理

3-1. 住宅ローン控除を最大限に活用するには?

2025年以降、住宅ローン控除を最大限活用するためには、制度の変更点を正しく理解し、計画的に住宅購入を進めることが重要です。改正による条件変更が家計にどのような影響を与えるかを把握し、適切な物件選びとローン選択を行うことがポイントです。

まず、省エネ性能や耐震性能を備えた住宅を選ぶことで、控除の優遇を受けやすくなります。特に、ZEB(ゼロ・エネルギー・ビルディング)住宅や長期優良住宅は、ローン控除の適用範囲が広がる可能性があります。これらの基準を満たす物件を検討することで、長期的な節税効果が期待できます。

さらに、住宅ローンの選択肢にも注意を払いましょう。金利タイプや借入額、返済期間を検討し、自分のライフプランに合ったローンを選ぶことで、家計への負担を最小限に抑えることができます。また、繰上げ返済のタイミングも節税効果に影響を与えるため、計画的な返済を心がけましょう。

地域特例や自治体の補助金制度を活用することも、控除を最大限に活かす鍵となります。地方移住を検討している場合は、地方自治体が提供する移住促進策や空き家改修支援などの制度を確認することで、追加的な経済的メリットを得ることができます。

最後に、住宅購入を検討している場合は、事前にファイナンシャルプランナーや税理士に相談することをおすすめします。専門家のアドバイスを受けることで、自分にとって最適な住宅購入プランを立てることができ、控除の効果を最大限に引き出せるでしょう。

3-2. 節税効果を高めるための計画

2025年以降、住宅ローン控除の効果を最大限に引き出すためには、長期的な節税計画を立てることが重要です。計画的な住宅選びと返済プランを実行することで、家計への負担を軽減しつつ、最大限の節税効果を得ることができます。

まず、省エネ住宅や長期優良住宅など、優遇措置が受けられる物件を選ぶことがポイントです。たとえば、長期優良住宅・低炭素住宅など省エネ性能を備えた物件は、借入限度額が高くなり、結果、控除額も多くなる可能性があります。購入前に借入金額や建物の省エネ性能など適用条件を確認することが大切です。

次に、住宅ローンの選び方にも注目しましょう。固定金利と変動金利のどちらを選ぶか、借入額や返済期間をどう設定するかによって、控除額や家計への影響が大きく変わる可能性があります。たとえば、繰り上げ返済は控除期間の間は行わないなどです。節税効果を最大化することを検討しておきましょう。

さらに、家計全体の収支バランスを考慮することも重要です。たとえば、ローン返済以外の生活費や教育費などの支出を見直し、無理のない返済計画を立てることで、控除額を活かしながら安定した家計運営が可能になります。

最後に、税制改正情報を定期的に確認することが必要です。住宅ローン控除の条件や適用範囲は法改正によって変わるため、最新の情報に基づいて計画を見直すことで、最大限の節税効果を享受できます。ファイナンシャルプランナーや税理士など、専門家の助言を受けながら柔軟に対応することが成功の鍵です。

3-4. 家計への影響をシミュレーションしよう

住宅ローン控除を最大限活用するためには、家計への影響を事前にシミュレーションすることが欠かせません。具体的な数値を用いて、節税効果や返済負担を計算することで、現実的な住宅購入計画を立てることができます。

たとえば、金利1%、返済期間35年、3000万円の住宅ローンを組んだ場合、控除率0.7%で年間21万円の税金が控除されます。この控除額を13年間で計算すると、合計約232万円の節税となります。(控除期間中にローン残高が減少すれば控除額も減少するので単純に21万円×13年=273万円とはならないので、注意が必要です)初期のローン残高が大きいほど節税効果が高くなります。

このように控除額がどの程度家計に影響するかを把握することで、購入すべき住宅の選択肢が明確になります。また、シミュレーションを通じて、ローン返済のスケジュールや月々の負担額を具体的に検討することも可能です。

地域特例を考慮したシミュレーションも重要です。住宅購入費用が下がり、ローン残高の軽減が期待できます。これにより、控除額が減少する可能性もありますが、トータルコストでは節約につながることが多いです。

シミュレーションを行う際は、オンラインの住宅ローン計算ツールやファイナンシャルプランナーの相談を活用することをおすすめします。これにより、控除の効果を最大化しながら、将来の家計負担を最小限に抑える計画を立てることができます。

3-5. 住宅ローン以外の税制優遇と併用する方法

住宅ローン控除だけでなく、他の税制優遇を併用することで、さらなる節税効果を得ることが可能です。代表的なものには、「住宅取得等資金贈与の特例」などがあります。これらの制度を正しく理解し活用することで、家計全体の負担を軽減できます。

また、親や祖父母からの資金援助を受ける場合には、「住宅取得等資金贈与の非課税特例」を利用することができます。この特例では、一定金額までの贈与が非課税となり、省エネ住宅や長期優良住宅の場合は非課税枠がさらに拡大される可能性があります。

リフォームや改修を検討している場合には、リフォーム減税も視野に入れるべきです。耐震改修や省エネ改修、バリアフリー改修などが対象となり、工事費用の一部が控除される仕組みです。これらの優遇措置は、住宅ローン控除と組み合わせて利用することが可能です。

各制度を効果的に併用するためには、事前の計画が重要です。複数の優遇措置を同時に利用する場合、申請期限や条件に注意しなければなりません。住宅購入前に専門家に相談し、適切なタイミングで申請手続きを行うことで、最大限のメリットを得ることができます。

まとめ

本記事では、2025年の住宅ローン控除について、基本概要、改正による変更点、賢い家計管理の方法を詳しく解説しました。制度を理解し、変更点を踏まえた計画を立てることで、住宅購入に伴う家計の負担を軽減し、節税効果を最大化する方法を学んでいただけたと思います。

2025年以降は、所得制限の引き下げや省エネ住宅への優遇措置など、新たな条件が導入されます。これにより、住宅選びの際には慎重な検討が求められます。また、住宅ローン控除以外の税制優遇制度も併用することで、家計にさらなるメリットをもたらすことが可能です。

本記事で紹介した「住宅取得等資金贈与の特例」「リフォーム減税」などの制度は、適切に活用すれば住宅取得のハードルを下げるだけでなく、長期的な経済的効果を生み出します。これらを組み合わせることで、住宅購入後も安定した家計運営が実現できます。

最後に、これらの制度を最大限活用するためには、最新の税制改正情報を常にチェックし、適切なタイミングで手続きを行うことが重要です。また、ファイナンシャルプランナーや税理士などの専門家に相談することで、自身の状況に合った最善のプランを立てることができます。

住宅ローン控除は、単なる節税制度ではなく、住宅購入を通じて生活の質を向上させるチャンスでもあります。この記事を参考に、将来の家計やライフスタイルを見据えた住宅選びを行い、賢い選択をしていきましょう。

メルマガ【ほぼほぼ日刊暮らしづくりメルマガ】を始めてます!

もっと簡単に、もっと早く、家づくりや暮らしの情報をお届けしたいとの思いです。

登録はメールアドレスのみの簡単登録となります。