【住宅ローン】元利均等が圧倒的に多いのはなぜ? 元利均等返済と元利均等返済の違いを知っておこう

「毎月の返済額が家計を圧迫しないか心配」「総返済額を少しでも抑えたい」そんな悩みを抱える方は少なくありません。住宅ローンは長期間にわたる人生の大きな決断です。その返済方式をどう選ぶかで、将来の家計に大きな影響を及ぼします。

住宅ローン市場で一般的に採用されている「元利均等返済」と、効率的に元金を減らせる「元金均等返済」。それぞれのメリット・デメリットをしっかり理解し、自分のライフプランに合った選択をすることが成功の鍵です。本記事では、専門家の知見や具体的なシミュレーション結果を交えながら、これらの返済方式の違いを徹底解説します。

この記事を読むことで、あなたに最適な住宅ローンの選択肢が見つかります。元利均等返済の安定性と元金均等返済の効率性、それぞれの特性を理解することが、長期的な安心と成功のカギです。これからの返済プランを検討してしっかりと勉強しておきましょう。

≪この記事の結論はこちら≫

- 元利均等返済と元金均等返済の違いを理解し、自分のライフプランに合った返済方法を選べる。

- 金利変動リスクや返済総額の影響を考慮し、将来の家計に負担をかけない返済計画が立てられる。

- 繰り上げ返済や借り換えの効果的な活用方法を知り、総返済額を減らす戦略が立てられる。

- 住宅ローンに必要な諸費用や団体信用生命保険(団信)の重要性を理解し、契約時に必要なポイントを押さえられる。

- 安定性を求めるか効率性を求めるかという選択基準に基づいて、住宅ローンの選択に自信を持てる。

目次

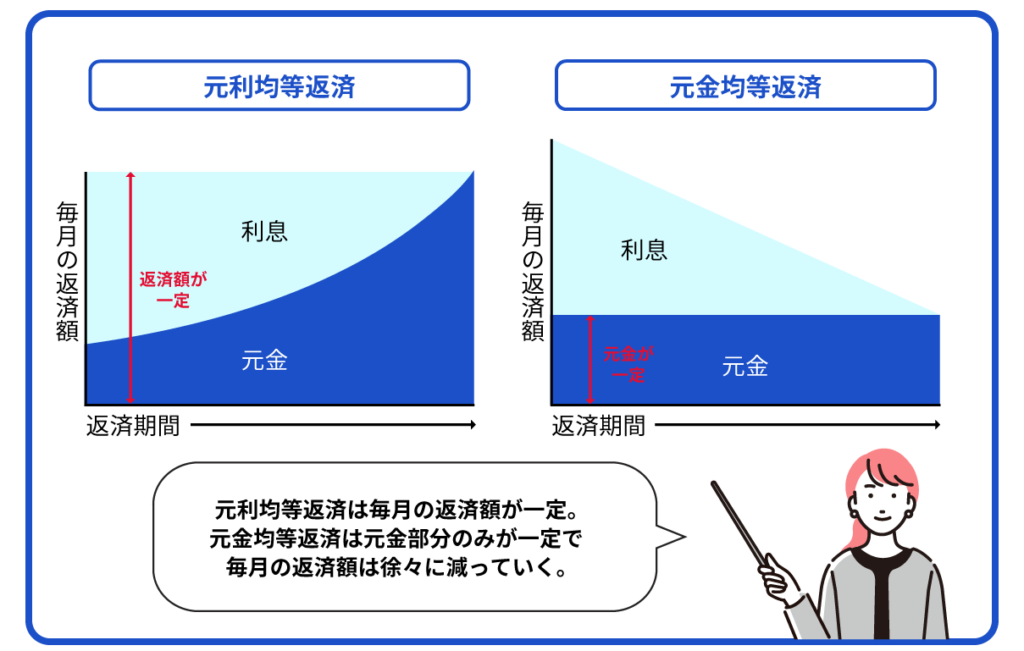

1. 元利均等返済と元金均等返済とは?

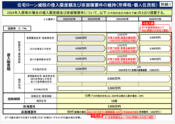

引用元:https://apart.familycorporation.co.jp/column/asset/110898

1-1. 元利均等返済の基本的な仕組み

元利均等返済は、毎月の返済額が一定となる返済方法です。この仕組みでは、初期の返済額の中で利息部分が大きく、元金の返済部分は小さいという特徴があります。しかし返済が進むにつれて、元金の割合が増え、利息の割合が減る仕組みになっています。

この仕組みは、家計の管理をしやすくする点で非常にメリットがあります。毎月の支出額が一定であるため、収支計画を立てる際の予測がしやすくなり、特に長期にわたる住宅ローンでは重要なポイントとなります。

元利均等返済は、金融機関側にも有利な点があります。特に初期の利息収入が多いため、金融機関にとってはキャッシュフローを確保しやすいという特徴があります。この点も、住宅ローン市場で元利均等返済が主流となる理由のひとつです。

さらに、元利均等返済は初心者にもわかりやすいシンプルな仕組みで、返済額が固定であることが心理的な安心感を与えるという点でも評価されています。そのため、多くの家庭がこの方法を選んでいます。

ただし、この仕組みには注意点もあります。初期の段階では元金の減少が遅いため、ローンの残高が思ったよりも減らないことがあります。こうした特徴を理解した上で選択することが大切です。

1-2. 元利均等返済のメリットとデメリット

元利均等返済の最大のメリットは、毎月の返済額が一定であるため、返済計画が非常に立てやすい点です。特に長期にわたる住宅ローンでは、収入の変動を予測するのが難しい場合でも、一定額の支払いを維持できることで家計を安定させる効果があります。

また、心理的な安心感が得られる点も重要です。返済額が一定であるため、ローンを抱える不安が軽減されることがあります。特に住宅購入は人生の大きな決断のひとつであり、その後の生活において安心感を得られるのは重要な要素です。

一方で、デメリットとして挙げられるのは、総返済額が元金均等返済に比べて多くなる可能性がある点です。これは、初期の段階で元金の返済額が少なく、利息が多く含まれるためです。結果として、長期的に見た支払い負担が増えることになります。

さらに、初期の返済期間では元金の減少が遅いことが課題です。例えば、途中で借り換えを検討する際、ローンの残高が思ったほど減っていないことがネックになる場合があります。この点を理解しておくことが重要です。

加えて、ライフイベントや収入の変化に柔軟に対応するには工夫が必要です。元利均等返済は固定された支払いが前提となるため、大きな収入変動があった際に柔軟性に欠ける場合があります。そのため、返済期間の見直しや繰上げ返済などを活用することが大切です。

1-3. 元金均等返済の基本的な仕組み

元金均等返済は、毎月返済する元金の額が一定となる返済方法です。利息は借入残高に応じて計算されるため、返済が進むにつれて月々の返済額は徐々に減少していきます。この仕組みは、初期の返済額が高いことが特徴です。

例えば、借入金額が大きい場合、返済初期の負担がかなり大きくなる点には注意が必要です。しかし、利息の支払いが早期に減少するため、長期的に見ると総返済額を抑えることが可能です。

この返済方法は、借入残高を減らすスピードが速い点が利点です。そのため、ローン残高を早く減らしたい場合や、繰上げ返済を計画している場合に特に適しています。住宅ローンの早期完済を目指す人にとって魅力的な選択肢となります。

さらに、元金均等返済は金利上昇の影響を受けにくい点も特徴です。元利均等返済では金利が上昇した場合に毎月の返済額が増えることがありますが、元金均等返済の場合、元金部分が早く減少するため、その影響が相対的に少なくなります。

一方で、この仕組みを採用する際は、初期の返済負担に耐えられる収入状況や資金計画が必要です。特に、初期段階で家計の負担が大きくなりすぎると、他の生活費や貯蓄に支障をきたす可能性があります。慎重な計画が求められると言えるでしょう。

1-4. 元金均等返済のメリットとデメリット

元金均等返済の最大のメリットは、総返済額を抑えられる点です。元金部分を均等に返済していくため、利息の支払いが早期に減少していきます。その結果、長期間にわたる利息の支払いを削減でき、トータルコストを抑えることが可能です。

また、元金が早く減少することで、金利の影響を受けにくいという点も挙げられます。特に金利が上昇するリスクがある時期には、早期に借入残高を減らせる元金均等返済が有利な選択肢となります。

一方で、デメリットとしては、初期の返済額が高いことが挙げられます。借入金額が多い場合、初期の返済額が家計を圧迫する可能性があるため、安定した収入や余裕のある資金計画が求められます。この点は、返済計画の立案時に慎重に検討する必要があります。

さらに、返済初期に家計の負担が重いと、他の重要な出費や貯蓄の優先順位を下げざるを得ない場合があります。例えば、教育費や老後の資金準備など、長期的な視点で必要な支出が圧迫される可能性もあります。

総じて、元金均等返済は初期の負担をクリアできる場合に有利な選択肢です。ライフステージや将来の収入見通しに応じて、この方法を検討する価値がありますが、慎重な資金計画が欠かせません。家族全体の支出バランスを考えながら選択することが重要です。

2. 元利均等返済が選ばれる理由

2-1. 住宅ローン市場における元利均等返済の普及

元利均等返済が住宅ローン市場で広く普及している理由には、その利便性と普及率の高さが挙げられます。多くの金融機関が標準的な返済方法として採用しており、新規借入時の選択肢として提供される頻度が非常に高いことが特徴です。

特に、住宅ローンを初めて利用する人にとっては、元利均等返済の「毎月一定額の返済」というシンプルさが大きな魅力となります。この返済方式の理解しやすさが、金融機関にとっても利用者にとっても選ばれやすい理由の一つです。

さらに、元利均等返済は住宅ローンの事前審査の際にも返済負担額が低く計算しやすいという特徴があります。この仕組みにより、利用者の信用評価をクリアしやすくなるため、金融機関がこの方式を勧めるケースが多いのも理由の一つです。

一般的な情報として広く知られている点も元利均等返済が普及している理由です。インターネットやセミナーなどで取り上げられることが多く、特に住宅ローンの基本を学ぶ場面で最初に説明される返済方法として取り上げられることが多いです。

こうした理由から、元利均等返済は住宅ローン市場において圧倒的な支持を受けています。利用者が安心して選べる返済方法として、初心者から経験者まで幅広い層に適しています。

2-2. 家計管理への影響

元利均等返済は、家計管理において大きなメリットを提供します。その最大の特徴は、毎月の返済額が一定であるため、予算を組みやすいことです。収入と支出を計画的に管理しやすく、特に長期間にわたるローン返済を見据えた安定した家計運営が可能となります。

毎月の支払いが一定であることにより、他の生活費とのバランスを保つことが容易になります。例えば、教育費や日常の生活費、貯蓄計画を立てる際にも、住宅ローンが固定費として計上されるため、計画に大きな影響を与えることがありません。

一方で、元利均等返済の固定額が家計の一定割合を占める場合、収入が急激に減少した際に調整が難しいという課題もあります。そのため、余剰資金を蓄えておくことや、返済の見直しのタイミングを計画的に検討することが求められます。

このように、元利均等返済は安定した返済計画を維持しやすい一方で、柔軟性に欠ける場合もあります。定期的に家計の状況を見直し、繰上げ返済や返済プランの調整を検討することで、より効果的な家計管理が可能となります。

2-3. 長期返済計画における心理的な安定感

元利均等返済のもう一つの大きな利点は、長期返済計画における心理的な安定感です。毎月の返済額が一定であることから、予測可能性が高く、将来的な計画を立てやすいという安心感をもたらします。

特に住宅ローンは35年から、最近では「50年」という超長期返済の商品も少しづつ主流になりつつあります。この期間中、家族構成や収入状況の変化が想定されますが、返済額が変わらないことで大きな不安を軽減する効果があります。

また、固定された返済額は、将来の予測可能性を高めるだけでなく、収支のコントロールをしやすくします。これにより、教育費や老後の資金計画といった他の重要なライフイベントへの準備を進める余裕が生まれます。

一方で、この「安定感」には注意点もあります。固定された返済額が、金融市場の変化や家庭内の収入変動に対応しにくい場合があるため、柔軟な計画の見直しが必要になるケースもあります。

総じて、元利均等返済は精神的な負担を軽減し、長期にわたる返済の安心感を提供する方法として優れています。そのため、多くの利用者がこの方式を選ぶ背景には、安定感への信頼があると言えるでしょう。

2-4. 銀行側の運営と元利均等返済

元利均等返済が金融機関で広く採用されている背景には、銀行側の運営上の利点があります。その一つが、初期段階で利息収入が多く得られるという点です。利息は借入残高に基づいて計算されるため、元利均等返済では初期の返済額に占める利息の割合が高くなります。

初期の利息収入が多いことで、金融機関は安定した収益を確保しやすくなります。このキャッシュフローの安定性は、銀行の運営上重要な要素であり、元利均等返済を積極的に推奨する理由の一つです。

また、返済額が一定であることで、金融機関としては利用者の信用リスクを評価しやすいという利点があります。返済額の計算が明確であるため、審査基準の整備や返済計画の作成が簡略化されます。これにより、利用者に対して迅速な対応が可能となります。

さらに、元利均等返済は市場でのスタンダードとして定着しているため、金融機関にとって新商品や変則的な商品を開発する必要が少なく、運営コストの削減にもつながります。これは利用者にとっても選択のしやすさとして反映されています。

こういった理由もあり、元利均等返済は金融機関だけでなく利用者にとっても理解しやすく、住宅ローン市場で一般的な返済方式として広まっているのです。

2-5. 利便性と簡単さの優位性

元利均等返済が広く選ばれる理由の一つに、その利便性と簡単さがあります。特に毎月の返済額が一定であることは、計画的な返済を進めるうえで重要な要素です。初心者でも理解しやすい仕組みであるため、安心して利用できる点が評価されています。

返済計画がシンプルであることは、利用者にとって大きなメリットです。元利均等返済では、毎月の支払い額が一定であるため、家計簿をつけたり、将来の資金計画を立てたりする際にも計算がしやすく、手間がかかりません。

また、元利均等返済は金融機関の説明を聞く際にもわかりやすく、多くの人がその場で内容を理解できます。これにより、契約に対する不安感が軽減されるため、特に初めて住宅ローンを組む人にとって適した選択肢となります。

さらに、インターネットで提供されている返済シミュレーションツールでも、元利均等返済の計算が標準として設定されています。利用者が自分で簡単に試算できる環境が整っていることも、普及の理由の一つです。

このように、利便性と簡単さは、元利均等返済が多くの人に受け入れられる大きな理由です。金融機関と利用者の双方にとって、スムーズな契約と返済計画が可能となるこの方式は、住宅ローン市場の定番としての地位を確立しています。

3. 元金均等返済を選ぶべき場合とは?

3-1. 短期返済を目指す場合

元金均等返済は、短期でローンを完済したいと考える場合に特に有利です。この方式では毎月の元金返済額が一定であり、利息は残高に応じて減少していくため、元金の減少が早いのが特徴です。

短期間で借入を終えたい場合、元金均等返済は利息負担を大幅に軽減することができます。例えば、10年程度で完済を目指す場合、返済初期の負担は重くなりますが、総返済額は元利均等返済に比べて抑えられます。

この方式は、返済初期に高い収入が見込まれる場合や、一定の貯蓄がある場合にも適しています。初期の負担をカバーできれば、短期での完済を通じて家計全体の負担を軽減することが可能です。

一方で、初期の負担が重いため、収入が不安定な場合には注意が必要です。短期返済を目指す場合でも、将来のライフイベントや家計の予備費を考慮して無理のない返済計画を立てることが重要です。

このように、元金均等返済は短期返済において大きなメリットを発揮しますが、初期負担の大きさを克服するための準備が必要です。自身の資金計画や収入状況を見極めた上で選択すると良いでしょう。

3-2. 総返済額を重視する場合

元金均等返済は、総返済額をできるだけ抑えたい場合に適した返済方法です。利息の支払いが元金の減少に伴い早期に減少するため、長期的な負担を軽減することができます。

特に住宅ローンのように借入期間が長い場合、元金均等返済を選ぶことで数百万円単位での利息軽減が見込まれるケースがあります。この差は、利率が高いほど顕著に現れるため、低金利時代でも無視できません。

元金均等返済の総返済額が少ない理由は、早期に元金が減少することで、利息が残高に応じて減る仕組みです。これにより、返済開始から数年で利息支払いの割合が大きく減り、効率的に元金を返済できます。

一方で、返済初期の負担が高くなる点には注意が必要です。総返済額を重視して元金均等返済を選んでも、初期の返済負担に耐えられない場合、家計が圧迫されてしまう可能性があります。そのため、慎重な資金計画が求められます。

このように、元金均等返済は総返済額を抑えるという点で魅力的ですが、収入の安定性やライフプランを考慮した上で選択する必要があります。初期の負担をクリアできるのであれば、長期的に大きなメリットを享受できる方法です。

3-3. 安定した収入が見込める場合

元金均等返済は、安定した収入が見込める場合に特に適した返済方法です。この方式では、返済初期における負担が重いため、安定的な収入が確保されている家庭や個人にとって現実的な選択肢となります。

例えば、公務員や医師など、将来的に収入が大きく減るリスクが少ない職業に就いている人には、元金均等返済のメリットが大きいです。収入が安定していれば、初期の負担をカバーしながら効率的にローンを返済できます。

また、企業経営者やフリーランスであっても、収入の波が小さい場合には元金均等返済を検討する価値があります。収入の見通しが立っていることで、初期の高い返済額を計画に組み込むことができるためです。

一方で、収入が不安定な場合は注意が必要です。元金均等返済を選択することで、初期の負担に耐えられず、生活の質が低下する可能性があります。安定した収入の確保が前提となるため、無理のない返済計画が求められます。

こうした理由から、元金均等返済は収入が安定している人に向いています。将来のライフプランを考慮し、初期の負担を乗り越えることで総返済額の削減という長期的なメリットを得ることができるのです。

3-4. 借入額が少額の場合

借入額が少額の場合、元金均等返済は非常に有利な選択肢となります。少額であれば、初期の返済負担がそれほど大きくならないため、短期間で効率的に元金を減らしやすいという特徴があります。

例えば、借入額が500万円以下のようなケースでは、元金均等返済を選んでも家計への影響が限定的です。短期的に利息を抑えつつ元金を減らせるため、総返済額を最小限に抑えることが可能です。

また、少額の借入の場合、返済初期の負担が比較的軽くなるため、元金均等返済の特徴である早期元金削減の恩恵を受けやすくなります。これにより、繰り上げ返済などを組み合わせることでさらに効果的なローン運用が可能です。

一方で、借入額が少額であっても、返済期間を長く設定すると、初期負担の軽さを活かせなくなる場合があります。少額の借入の場合は、返済期間を短くすることで元金均等返済のメリットを最大化できます。

このように、借入額が少額の場合は、元金均等返済の効率性が最大限に発揮されます。初期負担を許容できる計画を立てることで、総返済額を抑える賢い選択が可能となるでしょう。

繰り上げ返済に関してはこちらの記事をご参照してください。

4. 住宅ローンの選択肢と賢い選び方

4-1. ライフプランに基づく返済方法の選定

住宅ローンを選ぶ際は、ライフプランに基づいて返済方法を選定することが重要です。将来の収入や家族構成、生活スタイルを考慮し、無理のない返済計画を立てることで、長期間にわたるローンの負担を軽減できます。

例えば、子どもの進学や結婚、老後の生活費など、今後の大きな支出イベントを想定しながら返済プランを立てることが大切です。元利均等返済であれば月々の負担を均等にすることで家計を安定させることが可能です。

一方で、元金均等返済は、将来的な金利上昇リスクや総返済額を抑えることを重視する場合に適しています。家族全体の収支バランスを見ながら選択肢を検討することが重要です。

ライフプランに応じた選択肢を探る際には、配偶者や家族と十分に話し合うことも欠かせません。共有された目標をもとに、最適な返済計画を立てることで家族全体の安心感が高まります。

こうした計画を立てる際には、ファイナンシャルプランナーや銀行の専門家の助言を活用するのも有効です。客観的な視点から最適な返済プランを提案してもらうことで、より確実な選択が可能となります。

4-2. 金利の変動リスクを考慮する

住宅ローンを選ぶ際には、金利の変動リスクを考慮することが非常に重要です。固定金利型や変動金利型など、ローンの種類ごとに金利変動の影響が異なるため、自身のリスク許容度や経済状況に合った選択をする必要があります。

例えば、変動金利型は初期の金利が低く設定されているため、短期間で返済を終える計画を立てている場合には有利です。しかし、金利が上昇した場合には毎月の返済額が増える可能性があるため、注意が必要です。

一方、固定金利型は、金利が一定であるため返済計画の安定性が高いのが特徴です。将来的な金利の上昇リスクを避けたい場合や、家計の予測可能性を重視する家庭には適した選択肢となります。

また、全期間固定型と当初固定型の選択肢がある点も考慮すべきポイントです。当初固定型は一定期間後に変動金利に移行するため、そのタイミングで金利が大きく上昇している場合には返済負担が増える可能性があります。

変動金利と固定金利にはそれぞれメリットとデメリットがありますが、詳細についてはまた別の記事で詳しく解説します。この記事では、基本的なリスクへの向き合い方に重点を置いています。

4-3. 返済シミュレーションの活用方法

返済シミュレーションは、住宅ローンの選択肢を比較検討する上で非常に重要なツールです。毎月の返済額、総返済額、利息の総額などを具体的に把握することで、最適な返済計画を立てる手助けとなります。

インターネット上には多くのシミュレーションツールが無料で提供されています。これらを利用すれば、元利均等返済と元金均等返済の違いや、金利の変動が返済計画に与える影響を簡単に比較することができます。

シミュレーションを活用する際には、借入金額、返済期間、金利などの条件を具体的に設定することが重要です。自分の家計状況や将来の収入予測を反映させた設定を行うことで、現実的な返済計画を描くことができます。

また、繰上げ返済の効果もシミュレーションで確認することが可能です。例えば、ボーナスや臨時収入をどのタイミングで繰上げ返済に回すかを試算することで、総返済額の削減効果を具体的に把握できます。

さらに、複数のシミュレーション結果を比較することで、自分に最も適したローンの種類や返済方法を選ぶことができます。シミュレーションや住宅ローンについての相談は、弊社でも相談会を実施しております。ご興味のある方は、ぜひご来場のお申し込みをお待ちしております。

4-4. ファイナンシャルプランナーのアドバイスを活用する

住宅ローンを検討する際に、ファイナンシャルプランナー(FP)のアドバイスを活用することは非常に効果的です。FPは中立的な立場で家計全体を見渡し、最適な返済計画やローンの種類を提案してくれる専門家です。

特に、元利均等返済と元金均等返済の違いを詳しく解説してもらえる点が大きなメリットです。それぞれの方式のメリット・デメリットを具体的なシミュレーション結果とともに説明してもらうことで、利用者は自分に合った選択がしやすくなります。

また、FPは返済計画だけでなく、将来的なライフイベントや資産運用についてもアドバイスを提供してくれます。例えば、子どもの教育費や老後の生活費といった大きな出費を見据えた返済計画の立案を手伝ってくれます。

さらに、FPは金融機関ごとのローン商品を比較する際にも役立ちます。金利や特典、返済条件など、利用者にとって有利な条件を持つ金融機関を選ぶ際の判断材料を提供してくれるため、効率的に最適なローンを見つけることが可能です。

4-5. 借り換えのタイミングと戦略

借り換えは、住宅ローンの負担を軽減するための有効な方法です。特に、現在の金利が借入当初よりも低い場合や、ローン残高が減り返済負担を再評価したい場合に検討されることが多いです。

借り換えのタイミングとしては、ローン残高がまだ多い段階で行うのが一般的です。残高が多い時期に金利を下げることで、利息の負担を大幅に軽減する効果が期待できます。ただし、借り換えの手数料や諸費用が発生するため、それらを考慮した上で判断する必要があります。

また、借り換えを検討する際には、現在の金利タイプを再評価することも重要です。例えば、変動金利型を固定金利型に変更することで、長期的な金利上昇リスクを回避することができます。一方で、変動金利型のまま継続する選択肢もあります。

借り換えの際は、新たな金融機関やローン商品の選定が重要です。金利の低さだけでなく、繰上げ返済の柔軟性や保証料、その他の条件も比較する必要があります。これにより、現在の返済計画に最適な商品を選べるようになります。

このように、借り換えは返済負担を軽減し、総返済額を抑える有効な手段です。ただし、借り換えを成功させるには、タイミングを見極めた上で専門家の助言を活用することが重要です。綿密なシミュレーションを行い、自身の返済計画に最適な戦略を練ることをおすすめします。

5. 元利均等返済と元金均等返済の違いを深掘り

5-1. 支払い総額の違い

元利均等返済と元金均等返済の最大の違いは、総返済額にあります。元金均等返済では、元金の返済が早く進むため利息が少なくなり、結果として総返済額を抑えることができます。一方、元利均等返済は利息の支払いが長期にわたるため、総返済額が多くなる傾向があります。

具体的には、元金均等返済では初期の利息支払いが高額ですが、その分借入残高が早く減少します。この仕組みが利息負担を軽減し、総返済額の差として現れるのです。

一方で、元利均等返済は初期の返済額が抑えられるため、返済が安定しやすい特徴があります。ただし、その安定性の代償として、利息の負担が増えやすい点には注意が必要です。

総返済額の違いは、借入金額や金利、返済期間によっても大きく変わります。そのため、自分の条件に基づいたシミュレーションを行い、それぞれの方式でどれだけ差が生じるのかを確認することが重要です。

このように、元金均等返済は総返済額を抑えたい場合に有利な選択肢ですが、初期負担の大きさとのバランスを取る必要があります。一方、元利均等返済は安定性を重視したい場合に適しており、長期的な視点で計画を立てることが大切です。

5-2. 返済初期の負担の違い

元利均等返済と元金均等返済では、返済初期の負担に大きな違いがあります。元利均等返済では、毎月の返済額が一定であるため、初期の支払い負担が比較的軽くなっています。これにより、収入が安定していない場合や、住宅購入直後の出費が多い時期に適した選択肢となります。

一方で、元金均等返済は初期の返済負担が重いのが特徴です。毎月一定額の元金を返済し、さらにその残高に対する利息も支払う必要があるため、特に返済開始直後の負担が大きくなります。

例えば、4,000万円を0.5%の金利で借りた場合、毎月の返済額には約8,000円の違いが生じます。この初期負担の差は借入額が増えるほど顕著になります。

初期負担が大きい元金均等返済は、安定した収入や余裕資金がある場合に選ぶべき方法です。特に繰上げ返済を計画している場合、元金が早く減少するため、後の利息負担を大きく軽減する効果が期待できます。

このように、返済初期の負担が軽い元利均等返済は、初期の支出を抑えたい家庭向けです。一方で、元金均等返済は初期負担を許容できる家庭が長期的な利息削減を目指す際に選ぶべき方法と言えるでしょう。

5-3. 金利の影響の差

元利均等返済と元金均等返済では、金利の影響の受け方が異なります。元利均等返済は、毎月の返済額が一定であるため、金利が上昇した場合でも月々の負担は即座に変わらないという特徴があります。ただし、金利が上昇すると総返済額が増える可能性があります。

一方、元金均等返済では元金の減少が早いため、借入残高が早期に減り、金利上昇の影響を受けにくいという利点があります。特に金利変動リスクを軽減したい場合には、元金均等返済が有利な選択肢となります。

金利が大幅に変動した場合、影響の大きさは返済期間にも依存します。例えば、20年以上の長期ローンでは金利変動の影響が大きくなるため、初期の段階で元金を減らせる元金均等返済が有利になる可能性が高まります。

ただし、金利の変動リスクを完全に避けることは難しいため、借入時には固定金利型や変動金利型など金利タイプの選択も慎重に行う必要があります。これにより、リスクを適切に管理した返済計画を立てることができます。

このように、金利の影響を考慮する際には、借入期間や返済方式だけでなく、ライフプランや経済環境も含めた包括的な判断が求められます。それぞれの方式の特性を理解した上で、最適な選択をすることが重要です。

5-4. 将来のキャッシュフロー計画への影響

元利均等返済と元金均等返済は、将来のキャッシュフロー計画に対しても異なる影響を与えます。元利均等返済では毎月の支払い額が一定のため、計画が安定しやすく、教育費や老後の資金準備といったライフイベントへの影響が最小限に抑えられます。

一方で、元金均等返済は初期の支払い額が高くなるため、住宅購入後すぐのキャッシュフローに大きな負担がかかる可能性があります。その代わり、早期に元金を減らすことで、後半の支払い負担を軽くし、他の資金計画に余裕を持たせることができます。

元金均等返済の恩恵は、ローンの中期から後期にかけて顕著になります。例えば、子どもの大学進学や住宅リフォームなどの大きな支出が見込まれる時期に、月々の負担が軽減されることで、家計の安定性を保ちやすくなります。

また、元金均等返済では早期にローン残高を減少させるため、繰り上げ返済や借り換えのタイミングを柔軟に設定しやすいという利点もあります。このような戦略的な選択肢が増える点もキャッシュフロー計画に好影響を与えます。

このように、元利均等返済は長期にわたる安定性を求める場合に適しており、元金均等返済は将来的な家計の柔軟性や効率性を重視する際に有利です。それぞれの特性を理解した上で、将来のキャッシュフローを見据えた選択を行いましょう。

5-5. 住宅ローン契約時の注意点

住宅ローンを契約する際には、返済方法の違いだけでなく、総合的な条件を比較検討することが重要です。元利均等返済と元金均等返済それぞれの特徴を理解し、自身のライフプランに最適な方法を選ぶことが求められます。

契約前に特に確認しておきたいのは、金利のタイプや適用期間です。固定金利型、変動金利型、あるいはその組み合わせなど、選択肢によって返済総額やリスクが大きく異なるため、シミュレーションを活用して慎重に検討しましょう。

また、繰り上げ返済の条件も重要なポイントです。一部繰り上げ返済が可能な場合、どの時点でどの程度の額を返済できるかを確認し、計画的な返済プランに組み込むことが効果的です。

契約時には、諸費用や手数料の詳細も確認しておくべきです。事務手数料や保証料、団体信用生命保険(団信)の費用などが総返済額に大きな影響を及ぼすため、これらを含めた総合的なコストを把握することが必要です。

団体信用生命保険に関しては別の記事で詳しく解説しますが、住宅ローンを検討する際には団信への加入が必須となります。団信は万一の際の保障となる重要な要素であるため、内容をしっかり確認しておくことが大切です。

まとめ

OLYMPUS DIGITAL CAMERA

住宅ローンの返済方法である元利均等返済と元金均等返済には、それぞれ異なる特徴とメリットがあります。元利均等返済は、毎月の支払いが一定で家計管理がしやすい点が魅力であり、特に初期負担を抑えたい家庭に適しています。一方、元金均等返済は早期に元金を減らすことで利息負担を軽減できるため、総返済額を重視する場合や長期的な効率性を求める場合に有利です。

また、返済方式の選択においては、金利の影響や将来のキャッシュフロー計画にも注意を払う必要があります。例えば、金利の変動リスクや返済初期の負担の大きさを考慮し、自分のライフプランや家計状況に合った方式を選ぶことが重要です。住宅ローン契約時には、団信や諸費用の確認を含めた総合的な検討が求められます。

元利均等返済が多く選ばれる理由は、そのシンプルさや心理的な安心感、金融機関にとっての利便性にあります。一方で、元金均等返済の魅力は早期の利息軽減や柔軟な借り換え計画にあります。それぞれの違いを理解した上で、自分に合った選択をすることが最良の結果につながります。

本記事で紹介した返済方式の特徴を理解し、自分に最適な住宅ローンを選びましょう。また、金利や団信についてはさらなる調査や専門家への相談も欠かせません。計画的なシミュレーションと慎重な検討が、住宅ローンを成功に導く鍵となります。

最後に、住宅ローンは長期にわたる人生の大きな決断です。未来の家計やライフイベントを見据え、安心して返済を続けられる選択をしてください。この記事が、皆様の選択に少しでも役立てば幸いです。